連邦準備法

| |

| 正式題名 | 弾力的な通貨を供給し商業手形を再割引する手段を供給しアメリカ合衆国における銀行業務の効果的な管理を確立するなど連邦準備銀行の確立を規定する法律 |

|---|---|

| 制定議会 | アメリカ合衆国第第63議会 |

| 引用 | |

| 一般法律 | 63-43 Pub.L. [http://legislink.org/us/pl-63-43 63–43] |

| Stat. | ch. 6, 38 Stat. 251 |

| 立法経緯 | |

| |

| 主な改正 | |

| ドッド=フランク・ウォール街改革・消費者保護法 経済成長、調整救済及び消費者保護法 | |

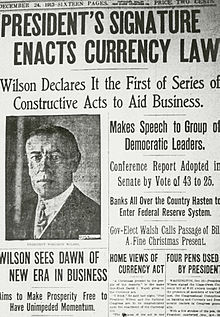

連邦準備法(れんぽうじゅんびほう、英:Federal Reserve Act)はアメリカ合衆国第63議会で可決され1913年12月23日にウッドロウ・ウィルソン大統領により署名された法律である。この法律はアメリカ合衆国の中央銀行制度である連邦準備制度を創設した。

概要

[編集]1907年恐慌はアメリカ合衆国が1830年代の銀行戦争以来欠如していた中央銀行制度を創設する必要性を多くのアメリカ人に[誰?]納得させた。民主党が1912年選挙で議会と大統領の統一された支配を勝ち取ると、ウィルソン大統領とカーター・グラス議員、ロバート・レーサム・オーウェン上院議員は、中央銀行制度の私的な管理を求める全国通貨委員会と中央銀行制度に関して政府の管理を好むウィリアム・ジェニングス・ブライアンのような進歩主義の間で中道の立場をとる中央銀行法案を策定した。ウィルソンはこの法案を「新しい自由」と呼ぶ国内政策の最優先事項にし、大きな修正を受けることなく議会両院の通過を確実にする援助を行った。後にウィルソン大統領は大規模な信用の中央化を批判し、国家の発展に直接不都合になると指摘した。自書で大統領は以下のように記述している。

しかし起きているし信用の管理も危険なまでに中央化しているのは依然として重要である。国家の金融資源が自分自身の観察と指導に基づいて国家の経済的発展を保ちたい小規模な資本家集団の方向性と支配に寄与しない人々が自由に使えないと言うことは単なる事実である。この国の大きな独占企業は、大きな信用のある独占企業である。そのものが存在するからには、我々の古い多様性と自由と個別の発展エネルギーは、問題にならない。大きな工業国は、信用制度で管理されている。我々の信用制度は、密かに集中化されている。—ウッドロウ・ウィルソン、“The New Freedom” 書籍版111ページ、PDF版116ページ

連邦準備法は、共同してアメリカ合衆国の担当地域のマネーサプライを管理する12行の連邦準備銀行から成り、銀行への貸し出しと監視を行い最後の貸し手として供給する連邦準備制度を創設した。連邦準備制度を導くためにこの法は、大統領から任命された理事である連邦準備制度理事会を創設した。1933年銀行法は連邦準備制度の公開市場操作を監視する連邦公開市場委員会を創設するために本法律を改正した。後の改正は、「最大級の雇用や安定した価格、節度ある長期金利の目的を効果的に推進する」連邦準備制度を要求した。

概観

[編集]連邦準備法は、民間および公的機関を制度化した。当時、全米に少なくとも8行、多くとも12行の民間の連邦準備銀行があった。この法律により12行が設立され、各々に対して支部や理事会、担当地域が規定された。7人の理事から成る連邦準備理事会は、連邦準備銀行の経営組織として創設された。各理事はアメリカ合衆国大統領から任命され、上院で承認された。1935年、理事会は改称・再構成された。12名の連邦顧問委員会と連邦準備通貨である新しい単一のアメリカ合衆国通貨も連邦準備制度の一環として創設された。本法律は銀行制度に対する圧力に効果的に対応し安定した金融制度を築き上げる、全国的な通貨と貨幣制度を創設した。全国的な通貨制度を創設し金融を安定させる目的と共に、本法律は連邦準備制度の全構成員が行う手形交換や回収のような経済のための多くの機能や金融サービスも規定した。

連邦準備法の通過に合わせて、議会は全国の公認された銀行がすべて連邦準備制度に加入することを要求した。さらに、各銀行は特別に譲渡不可と規定された担当地域の連邦準備銀行の株を購入し、各準備銀行毎に定められた無利子準備金の確保を要求された。1980年以降、あらゆる預貯金取扱金融機関は全て連邦準備制度と同様に準備金を確保することを要求されている。これを満たした金融機関は一定の連邦準備制度の恩恵を受ける資格を有する。国家公認銀行は連邦準備制度を構成する選択肢を与えられ、この選択肢を行使する場合、連邦準備制度に基づき相応の監督を受けることとなった。参加銀行は連邦準備銀行から低金利で貸付を受けたり、所有する連邦準備銀行株の年率6%配当を受けるなどのサービスを利用できる資格が与えられることになった。

背景

[編集]中央銀行はアメリカ合衆国史を通じて様々な制度上の状況を作ってきた。この組織はアレクサンダー・ハミルトンにより大部分は擁護されるアメリカ合衆国の第一合衆国銀行と第二合衆国銀行と共に始まった。

第一合衆国銀行

[編集]アメリカの金融制度は、アメリカ独立戦争後にかなり分割された。政府は大量の戦時負債に苦しめられ、新しい共和国は、速やかに金融基礎を作る強力な金融制度を必要とした。アレクサンダー・ハミルトンとトーマス・ジェファーソンは、アメリカ合衆国が欧州型の金融制度から利益を得られるのかという反対意見を持っていた。ハミルトンは国家の金融問題を解決する強力な中央集権化した政治経済機構に賛成していた。中央銀行はアメリカ合衆国の通貨制度に秩序をもたらし政府の歳入と支出を管理し公的機関と私的機関の双方に信用をもたらせると主張した。一方でジェファーソンは自身が主張するように中央銀行は民主主義を蝕むことになるので中央銀行には非常に懐疑的であった。ジェファーソンと南部選出の議員は、強力な中央金融機構は信用が独立戦争後の地元の銀行から与えられている南部に拠点のある農業関係者の出費に北部の商業関係者を充てることにもなると考えた。第一合衆国銀行は20年間として認可された1791年に設立された。アメリカ合衆国政府は銀行の最大の利害関係者であった。利害関係者であったにもかかわらず政府は銀行の経営に参加することは許されなかった。銀行は預金を受け入れ、紙幣を発行し、政府に短期のローンを提供した。政府に対する精算機関としても機能した。銀行は国家認証銀行に紙幣の過剰生産を妨げるよう規制することもできた。銀行は政府に融資し経済を刺激する点で非常に成功した。成功にもかかわらず銀行に対する反感は収まらなかった。ジェファーソン主義者は銀行の合憲性に疑問を示した。1811年、第一合衆国銀行は上下両院の投票により更新できなかった[1][2]。

第二合衆国銀行

[編集]1812年の戦争が終わると、経済の不安定状態は、2つ目の全国銀行を必要とした。拡大する通貨供給と監督の欠如により個別の銀行活動は高いインフレを引き起こした。1816年、2番目の全国銀行が20年の認可を得て創設された。3年後1819年恐慌で第二合衆国銀行は土地経済の急成長における過剰な信用で非難され、恐慌後に信用政策を締め付けることになる[3]。第二銀行は西部の国家認可銀行と南部の国家認可銀行では広まらず、全国銀行の合憲性が疑問視された。ジャクソン大統領が就任することになり任期中に現在の中央銀行は終わらせることを望んだ。この銀行が大衆の拡大で少数の経済や政治のエリートを贔屓にする前提で第二銀行は認可が1836年に延長されると私有化され、1841年に破産を経験した。

80年近くにわたりアメリカ合衆国には第二合衆国銀行の設立認可が終了することになると中央銀行はなかった。特に1907年の深刻な恐慌のような様々な金融恐慌を経て、一部のアメリカ人は、アメリカ合衆国が金融恐慌で脅威が及ぶと、流動資産の準備金を供給し、更に通貨や信用が季節的にアメリカ合衆国経済において拡大したり収縮できるようになる一種の銀行や通貨の改革を必要としていると説得するようになった[4]。

一部は1908年のオルドリッチ=ヴリーランド法により作られた全国通貨委員会(1909年–1912年)の報告書に記録された。アメリカ合衆国の銀行と通貨の法律の改定を提案するために59節から成る要請と法案が1912年1月9日に議会に提出された報告に含まれた[5]。提案された法律は、委員会の議長でロード島のネルソン・オルドリッチ共和党所属上院議員にちなんで命名されたオルドリッチ計画として知られた。

この計画は15地域支店と銀行業界から主に地理的に分散した46人の理事のいる全国準備金協会の創設を求めた。準備金協会は会員銀行に緊急ローンを行い通貨を印刷しアメリカ合衆国政府のために国庫収入機関として活動することになる。国と認可された銀行は、協会の支店の具体的に明記された資本に寄与する選択肢があることになった[5]。一般に計画の概要は1910年11月のオルドリッチらが参加した金融業者と上手く関わったジェリル島の秘密会合で明確に述べられたと考えられている[6]。

オルドリッチ計画は政府に極僅かしか権力を与えなかったので、銀行家特にニューヨークシティーの通貨信託の道具になることを恐れたために農村州や西部の州からの強い反対があった[7]。確かに1912年5月から1913年1月まで下院銀行及び通貨に関する委員会の小委員会プジョー委員会が申し立てられた通貨信託とその連結する役員会に対して調査公聴会を行った。この公聴会はルイジアナ州選出の民主党アルセーヌ・プジョー議員が議長を務めた[8]。

1912年選挙で民主党はホワイトハウスと両院を支配することになった。党の綱領は、オルドリッチ計画に強く反対していた。綱領は金融恐慌や失業、不況からの救済を規定する形で銀行法の組織的な改正を求め、「通貨信託として知られるものによる支配」から大衆を守ることを求めた。しかし最終的な計画は、数点改正されたオルドリッチ計画と全く同様のものであった。オルドリッチ計画の主な前提がその中にあったが、カーター・グラス上院議員はこの改正を行った[9]。上院報告7837号に付随する第63議会上院報告69号「アメリカ合衆国の銀行及び通貨制度における変更」が1913年9月9日に上院銀行と通貨に関する委員会からカーター・グラスにより上院全体会に提出された。オルドリッチ計画における銀行制度同様に当時の現実の銀行制度の欠陥の議論や1912年民主党綱領からの引用は、この報告書の3-11ページに記載された[10]。

立法史

[編集]通貨と銀行を改革する試みは、議会報告7837号の披露に先立ちアメリカ合衆国で行われた。この種の立法の最初の主要な形態は、1791年の第一合衆国銀行と共に発表された。アレクサンダー・ハミルトンに擁護されてこの立法は(連邦の造幣局や物品税などの)3つに拡大した連邦の金融や通貨の権限に含む中央銀行を創設した。この銀行の憲章を延長する試みが行われたが、1811年に憲章の期限を迎える前に失敗することになる。このことは第二合衆国銀行の創設に繋がった。1816年にアメリカ合衆国議会は米英戦争の費用を賄う不兌換券を発行するためにこの第二銀行を20年の期限で認可した。第二合衆国銀行による議会がお墨付きを付けた格好の不兌換券を作ったことは、インフレによる徴税の可能性に道を開いた。議会は通貨膨張に繋がるとして国家が認可する銀行を求めなかった[要出典]。第二銀行に対する認可は1836年に期限を迎え、80年近くアメリカ合衆国に中央銀行のない状況になることになる。

1907年恐慌の余波で両党の指導者の間で金融上の緊急事態で協力関係を築くある種の中央銀行制度を創設する必要性についての一般的な合意が行われた。殆どの指導者は、硬貨や紙幣で概ね38億ドルが金融恐慌の際に十分な量の通貨供給を行わなかったと考えたので、通貨改革も要請した。保守派の共和党上院議員ネルソン・オルドリッチが主導して全国通貨委員会は通貨を発行し監視を行い全国の銀行に貸し出しをする中央銀行制度を創設する計画を進めていた。しかし多くの進歩主義者は銀行家がこの中央銀行制度について持つことになる影響力によりこの計画を信用しなかった。ルイス・ブランダイスの助言に大きく依存しながらウィルソンはウィリアム・ジェニングス・ブライアンのような進歩主義者とオルドリッチのような保守派の共和党員の間での中道を要請した[11] 銀行制度は「銀行が経済を意のままにするのではなく経済の手段でなければならないために私的なものではなく公的なものでなければならず政府自体に与えられなければならない」と主張した[12]。

民主党のカーター・グラス議員とロバート・レイサム・オーウェン上院議員は、私立銀行は12ある地域連邦準備銀行を管理するが制度上の支配的な利害関係は大統領が任命する人々で構成される中央委員会に置かれる折衷案を策定した。地域銀行12行の制度は、ウォール街の影響を減らす目的で作られた。ウィルソンは連邦準備券が政府を拘束することになる為にこの計画が弾力的な通貨という要求に合致しているとブライアンの支持者に納得させた[13]。法案は1913年11月に下院を通過したが、上院で更に強力な反対に出会った。ウィルソンが中央銀行制度に対する強力な支配権を私立銀行に与えることになるフランク・A.ヴァンダーリップ銀行総裁から提出された改正案を否決するだけの十分な民主党員を納得させると、上院は54対34で連邦準備法を承認した。ウィルソンは1913年12月に法案に署名し法律とした[14]。

法律改正

[編集]連邦準備法は時と共に例えばハワイやアラスカの連邦加入を原因としたり連邦の地方を再構築したり管区を規定するといった主な点で改正された[15]。

第一次世界大戦期の通貨膨張

[編集]1917年6月に議会はアメリカ合衆国が4月に参戦したばかりの第一世界大戦の拡大する費用を賄う通貨膨張を可能とするために法律の大改正案を可決した。改正条項は流通するドル通貨を支持する金の融通の利く定義を認めた。この緩和は事実上少ない金で各ドル紙幣を支持することを認め、通貨が1917年の6月から12月に4億6500万ドルから12億4700万ドルへと2倍以上に流通することを可能にした。この改革は1年に参戦する拡大する20億ドルの費用を融資するのに必要であったと主張されてきた。インフレが続いた[16][17]。

設立許可延長

[編集]連邦準備法は元々連邦準備銀行に20年間の設立許可をしていた。「近い内に議会の法律で解散されなくても許可が法律の侵害により剥奪されることにならなくても設立から20年で継承される」規定があった[18]。この条項は1927年2月25日に「議会の法律により解散されるか法律の侵害により許可が剥奪されるまでこの法律が支持されれば継承される」と改正された[19]。この改正の可決は有名で、1933年現在アメリカ合衆国は世界恐慌の苦悩と連邦準備制度に関する大衆意見の中にあり、銀行業界は一般に著しく悪化していた。フランクリン・ルーズベルト政権とニューディール政策などの政治的風潮を与えられ、連邦準備制度は生き残れるか不確実であった。

連邦公開市場委員会

[編集]1933年、1933年銀行法として連邦準備法は連邦準備制度の理事会理事7名と連邦準備銀行の代表5名から成る連邦公開市場委員会(FOMC)を創設する改正が行われた。FOMCは少なくとも年4回会合を開くことを要求され(実際は通常FOMCは8回開かれる)連邦準備銀行の公開市場操作全てを監督する権限があった。

12 USC § 225a

[編集]1977年11月16日、連邦準備法は理事会とFOMCが「最大の雇用や安定した物価、節度ある長期金利の目的を効果的に推し進める」よう要求して改正された。議長は議会が年2回の公聴会で通貨政策の遂行や経済発展、将来に向けた見通しに関して報告する前に出席するよう要求された。連邦準備法は続く議会の約200の法律により改正されている。アメリカ合衆国の主要な銀行法の一つであり続けている[要出典]。

影響

[編集]1913年の連邦準備法が可決されたことでアメリカ合衆国の経済制度にとって国の内外で影響を与えた[20]。この法律に先立ちアメリカ合衆国に中央銀行制度がなかったことは、不動の準備制度と硬直的な通貨により特徴付けられる金融上の本質を残した[21]。このような権限に関する政府の管理が結局は賛否両論のある決定に繋がったものの、連邦準備制度を創設することでインフレを規制する連邦準備制度の管理がもたらされた。顕著な影響の殆どに国際通貨としてのアメリカ合衆国ドルの国際化や金融を安定させる制度を創設することによる公共の利益としての中央銀行制度の認識の影響(パルテモス19-28)、経済恐慌に対する対応における連邦準備制度の影響がある場合がある[22]。連邦準備法は全国銀行が嘗ては認められていなかった農地に対する住宅ローンを行うことを認めた[23]。

論評

[編集]アメリカ合衆国の歴史を通じて中央銀行の費用と利益に関する恒久的な政治・経済上の議論がある。アメリカ合衆国において中央銀行が発足してからこの種の経済制度に対する多様な反対意見があった。反対意見は保護貿易論者の意見に基づき、中央銀行は小規模製造業者や企業、農民、消費者の出費で一握りの金融業者に仕え、投機とインフレを通じて経済を不安定にできた。このことは連邦準備制度を変更するに当たって決定権者を選ぶ更なる論争さえ生み出した。擁護派は強力な銀行制度は成長する経済に対して十分な信用を生み出し経済不況を予防できると主張した。他の批判的な意見に上院が大統領からそれぞれに任命される理事12名を設ける法案を改正すると法案は連邦政府に強すぎる権限が与えられるという意見があった。

連邦準備制度が創設される前はアメリカ合衆国中央銀行制度は25年以上存在しなかった。提起された疑問に通貨を鋳造し紙幣を発行する権限を委譲する憲法上の権限があるか(議会に「議会に貨幣を鋳造し国内外の硬貨の価値を統制し重量と計量の基準を設定する権限がある」と述べる第1条第8項第5節への明白な参照)、連邦準備制度の構造が十分に透明か、インフレの恐れや大きな政府の赤字という強力な金融上の関心事を保護する連邦準備制度が(私立銀行カルテルとも呼ばれる)私立銀行の公的なカルテルであるか、連邦準備制度の行動が1930年代の大不況の深刻さ(またグレート・リセッションのような他の景気循環の深刻さや頻度)を増大させたかが時にあった[24][25][26]。

参照

[編集]- ^ “The First Bank of the United States (1791-1811) < A Brief History of Central Banking in the United States - Edward Flaherty < General < Essays < American History From Revolution To Reconstruction and beyond”. Let.rug.nl. 2023年1月16日閲覧。

- ^ “The First Bank of the United States”. eh.net. 2023年1月16日閲覧。

- ^ Wilentz, Sean (17 September 2006). The Rise of American Democracy: Jefferson to Lincoln. W. W. Horton and Company

- ^ “The Panic of 1907”. Federal Reserve History. 2023年1月16日閲覧。

- ^ a b Report of the National Monetary Commission Archived 2010-06-09 at the Wayback Machine.. January 9, 1912, letter from the Secretary of the Commission and a draft bill to incorporate the National Reserve Association of the United States, and for other purposes. Sen. Doc. No. 243. 62nd Congress. U.S. Government Printing Office. 1912.

- ^ Paul Warburg's Crusade to Establish a Central Bank in the United States Michael A. Whitehouse, 1989. In attendance at the meeting were Aldrich; Paul Warburg; Frank A. Vanderlip, president of National City Bank; Henry P. Davison, a J.P. Morgan partner; Benjamin Strong, vice president of Banker's Trust Co.; and A. Piatt Andrew, former secretary of the National Monetary Commission and then assistant secretary of the Treasury.

- ^ Wicker, Elmus (2005). The Great Debate on Banking Reform: Nelson Aldrich and the Origins of the Fed. Ohio University Press..book reviewも参照されたい。

- ^ Money Trust Investigation – Investigations of Financial and Monetary Conditions in the United States under House Resolutions Nos. 429 and 504 before a subcommittee of the House Committee on Banking and Currency. 27 Parts. U.S. Government Printing Office. 1913.

- ^ “Archived copy”. 2011年9月27日時点のオリジナルよりアーカイブ。2009年8月20日閲覧。

- ^ Parthemos, James. "The Federal Reserve Act of 1913 in the Stream of U.S. Economic History", Federal Reserve of Richmond Economic Review, Richmond, July 1987. Retrieved on 11 November 2013.

- ^ Clements 1992, pp. 40–42

- ^ Heckscher 1991, pp. 316-17.

- ^ Link 1954, pp. 43–53

- ^ Clements 1992, pp. 42–44

- ^ Federal Reserve. "Federal Reserve Act, Section 2"

- ^ Raymond Fishe. 1991. The Federal Reserve Amendments of 1917: The Beginning of a Seasonal Note Issue Policy. Journal of Money, Credit and Banking 23:3, Part 1 (Aug., 1991), pp. 308-326. (On jstor]).

- ^ Federal Reserve Bulletin 3:7, 1 July 1917.

- ^ “Federal Reserve Act | Title | FRASER | St. Louis Fed”. Fraser.stlouisfed.org. 2022年7月4日閲覧。

- ^ “Sixty-Ninth Congress Sess. II”. Uscode.house.gov. p. 1234 (1927年). 5 July 2022閲覧。

- ^ Broz, J. Lawrence (1999). “Origins of the Federal Reserve System: International Incentives and the Domestic Free Rider Problem”. International Organization 53 (1): 39–70. doi:10.1162/002081899550805. JSTOR 2601371.

- ^ Roger T. Johnson, Historical Beginnings... The Federal Reserve, p. 14, Federal Reserve Bank of Boston (1999), at [1] Archived 2010-12-25 at the Wayback Machine..

- ^ Elias, Early and Jordá, Óscar. "Crisis Before and After the Creation of the Fed" FRBSF Economic Letter, May 6, 2013

- ^ Friedman, Milton; Schwartz, Anna Jacobson (1963). A Monetary History of the United States, 1867–1960. National Bureau of Economic Research. Princeton University Press. p. 244. ISBN 0-691-04147-4. LCCN 63--7521

- ^ Hsieh, Chang Tai; Romer, Christina D. (2006). “Was the Federal Reserve Constrained by the Gold Standard During the Great Depression? Evidence from the 1932 Open Market Program”. Journal of Economic History 66 (1): 140–176. doi:10.1017/S0022050706000064.

- ^ Richardson, Gary; Troost, William (2009). “Monetary Intervention Mitigated Banking Panics during the Great Depression: Quasi‐Experimental Evidence from a Federal Reserve District Border, 1929–1933”. Journal of Political Economy 117 (6): 1031–1073. doi:10.1086/649603.

- ^ Wheelock, David C.. “Monetary Policy in the Great Depression: What the Fed Did, and Why”. Federal Reserve Bank of St. Louis Review: 3–28.

参照した著作

[編集]- Clements, Kendrick A. (1992). The Presidency of Woodrow Wilson. University Press of Kansas. ISBN 978-0-7006-0523-1

- Heckscher, August (1991). Woodrow Wilson. Easton Press

- Link, Arthur S. Woodrow Wilson and the Progressive Era, 1910–1917 (1954) online

外部リンク

[編集]- 合衆国政府印刷局成文法収集収蔵における改正された連邦準備法(PDF/詳細)

- 現行の連邦準備法の条文:連邦準備制度執行委員会

- 合衆国法典に明確にされている連邦準備法の条文:コーネル法学校

- ウッドロウ・ウィルソンの署名のある最初の連邦準備法

- 最初の連邦準備法と索引

- マイケル・A.ホワイトハウスのアメリカ合衆国に中央銀行を作るポール・ウォーバーグの改革運動(1989年)

- 要約した連邦準備制度Archived 2008-01-21 at the Wayback Machine. – サンフランシスコの連邦準備銀行のオンライン出版物

- 1913年の連邦準備法 – 法制史:ワシントンDCの法律図書館協会(2009年)

- 連邦準備法とその後の改正に関連する歴史文書